👀 Обзор временно открыт для всех

Стать глобальным «по умолчанию»

Как утверждает известный венчурный фонд a16z, компании будущего должны стать глобальными «по умолчанию».

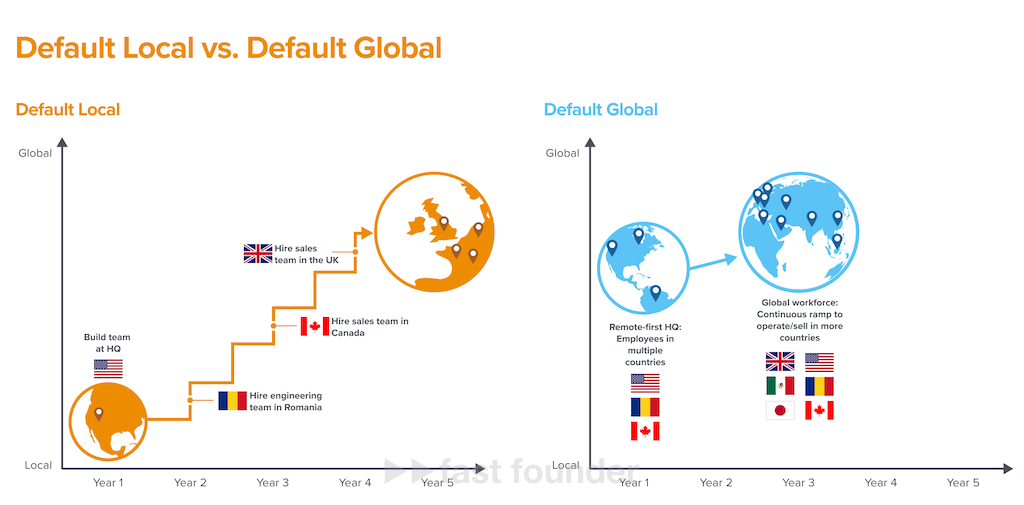

Раньше стартапы сначала закреплялись на домашнем рынке и только потом медленно и постепенно выходили в другие страны. Сейчас им уже особо ничего не мешает прямо со старта начинать выкатывать свои продукты на другие рынки.

Естественно, если у них реально конкурентоспособные продукты в глобальном масштабе. А если нет — стоит ли такие продукты сейчас вообще запускать? 😉

Но для того, чтобы выкатываться на мир, нужно иметь не только хороший продукт, но зарегистрировать свой стартап в хорошей юрисдикции, через которую можно без проблем продавать по всему миру, имея минимум геморроя и платя разумные налоги.

Поэтому я решил начать публиковать статьи с личным опытом основателей, которые зарегистрировали свои стартапы в таких юрисдикциях.

Сингапур

Сегодня — первая статья про Сингапур, которую по моей просьбе подготовил мой читатель Адмет Акхтер из Казахстана, сооснователь и генеральный директор стартапа Introdex, вошедший в рейтинг «Forbes 30 до 30». Он начал удалённо вести бизнес через Сингапур с середины 2022 года, а в феврале 2023 туда переехал.

Если кто-то готов поделиться своим опытом по другим юрисдикциям — пишите мне в Телеграм или на почту.

Чем хорош Сингапур?

Сингапурская юрисдикция считается одной из самых привлекательных в мире для ведения международного бизнеса и создания стартапов по ряду причин — английский язык в качестве основного для ведения дел, надежное право, защищающее фаундеров и инвесторов, высокий уровень цифровизации, лояльная к предпринимателям налоговая система.

Деловая репутация Сингапура в мире достаточно высока, поэтому если иностранные компании выбирают, подписать ли договор с казахстанской компанией или сингапурской — выбор очевиден 😉

То же самое касается и венчурных инвестиций. Например, Y Combinator при наличии у стартапа сингапурского юрлица не будет требовать регистрации компании в Делавэре, без проблем подпишет документы и переведёт на него инвестиции. Даже японские венчурные фонды, которые традиционно требуют создания юрлица у себя в стране, уже научились работать с сингапурской юрисдикцией и вполне могут инвестировать в такие стартапы напрямую.

Зарегистрировать компанию в Сингапуре и вести её дела можно полностью удаленно. В этом помогут профессиональные компании-партнёры, которые занимаются регистрацией компаний и ведением бухгалтерии, а также государственные интернет-сервисы. Правда, может потребоваться личный визит в банк для открытия счёта, но об этом чуть дальше.

Что с налогами?

Начнем с главного преимущества — доходы из иностранных источников в Сингапуре налогом на прибыль не облагаются, что делает сингапурские компании привлекательным инструментом для ведения международного бизнеса.

Также в Сингапуре нет налога на дивиденды и прирост капитала. Это значит, что соответствующие налоги вам нужно платить только в той стране, в который вы являетесь налоговым резидентом. А если вы стали ещё и налоговым резидентом Сингапура, то вы вообще не будете платить налоги на дивиденды и при возможной продаже компании.

Первый налог, который платят компании — это налог на прибыль из сингапурских источников, базовая ставка которого составляет 17%. Однако эффективная ставка получается в реальности ниже по нескольким причинам:

- Сингапур очень либерально подходит к отнесению расходов на себестоимость. Практически все операционные расходы сингапурской компании можно вычесть из налогооблагаемой базы.

- Государство даёт возможность вычитать до 125,000 SGD (сингапурских долларов, что составляет примерно 92,000 долларов США) из налогооблагаемой базы в первые 3 года существования компании. Начиная с четвертого года, сумма вычета составит до 102,500 SGD (примерно 75,000 USD).

- Компании могут получать ещё и налоговые вычеты. В 2024 году государство возвращает компании 50% уплаченных налогов, но не более 40,000 SGD (примерно 29,000 USD) на одну компанию.

При этом убытки компании могут переноситься на будущие периоды в течение неограниченного времени. Фактически сингапурская компания начинает платить налоги после того, как бизнес окупится и начнет приносить прибыль. Это хороший плюс для стартапов.

Второй налог — это налог на товары и услуги (Goods and Services Tax, GST), аналог НДС. Его платят компании, чьи продажи на внутреннем рынке превышают 1,000,000 SGD (примерно 735,000 USD) в год. Однако существует достаточное количество схем для поддержки стартапов, которые позволяют уменьшить GST.

Если сингапурская компания имеет дочернюю компанию в другой стране, то поступающие из неё дивиденды освобождаются от уплаты налога на прибыль, если в стране, где зарегистрирована дочерняя компания, базовая ставка налога на прибыль составляет не менее 15%.

А налоги на сотрудников?

Подоходный налог на заработную плату сотрудники сингапурской компании уплачивают сами, поэтому тут всё зависит от резидентства и размера доходов. Подробное описание тут.

Кроме этого, работодатель должен делать отчисления в пенсионный фонд до 20% от размера заработной платы сотрудников-резидентов Сингапура.

При включении в штат рядового сотрудника, проживающего за рубежом, компания удерживает индивидуальный подоходный налог с заработной платы по ставке 15% и выплачивает его в бюджет Сингапура от лица сотрудника.

Платежи в адрес иностранных исполнителей, не являющихся сотрудниками (в том числе и ИП в других странах), налогом в Сингапуре не облагаются.

Нужно ли платить ещё и налоги в Казахстане?

Договор об избежании двойного налогообложения между Республикой Сингапур и Республикой Казахстан действует с 2008 года. Полный текст договора можно прочесть здесь.

Однако для резидентов Казахстана, являющихся только учредителями компании, это значения не имеет, так как получаемые ими дивиденды налогом в Сингапуре не облагаются. Поэтому налоги на дивиденды им нужно будет платить в Казахстане. Текущая ставка индивидуального подоходного налога в Казахстане составляет 10%.

Если же учредитель-резидент Казахстана получает в сингапурской компании ещё и зарплату по трудовому договору, то при выплате ему зарплаты сингапурская компания-работодатель удерживает налог размере 15%, если он числится рядовым сотрудником, или 24%, если он является одним из её руководителей.

На практике гораздо чаще встречается ситуация, когда сингапурская компания работает по контракту с казахстанским юрлицом, где трудоустроены участники проекта-резиденты Казахстана. Таким образом, налоговая нагрузка оптимизируется. Тем более, если казахстанское юрлицо еще и является резидентом AstanaHub — тогда не нужно платить индивидуальный подоходный налог.

Какие есть тонкости?

Как говорилось ранее, открыть компанию можно полностью удалённо без личного присутствия в Сингапуре.

Однако по закону один из директоров компании обязательно должен быть резидентом Сингапура. Поэтому для регистрации компании стоит обращаться к профессиональным фирмам, которые предоставят не только юридический адрес, но и номинального директора по годовой подписке, обычно составляющей от 1,500 до 3,000 SGD (примерно 1,200–2,200 USD) в год.

Если проживать в Сингапуре и иметь предпринимательскую или рабочую визу в этой же компании, местный адрес и все подтверждающие документы, то можно не платить подписку и стать директором самому.

В дальнейшей работе важно соблюдать сроки, установленные правительством для подачи ежегодных отчётов в реестр и в налоговую службу, чтобы избежать штрафов за несвоевременную подачу отчётности. Размер штрафа может быть от 5,000 SGD (примерно 3,600 USD) или двойной выплаты налога до лишения свободы — это зависит от регулярности и размера нарушений.

Проще всего работать с профессиональными партнерами. Они помогут не только с открытием юрлица, но и с подачей дальнейшей отчётности по цене, обычно находящейся в границах от 1,000 до 5,000 SGD (примерно 750–3,700 USD) в год.

Как открыть счёт в банке?

После регистрации компании нужно открыть банковский счёт.

Есть цифровые банки, которые на базе инфраструктуры сингапурских банков открывают счета в разных валютах удалённо. Правда, в работе с такими банками могут возникнуть проблемы — например, недавно Aspire на базе Currencycloud запретили платежи в Казахстан. Однако есть Airwallex и WISE, у которых с этим пока никаких проблем не было. Переводы в Казахстан производятся через SWIFT в долларах США или в евро.

Вот только для открытия банковского счёта в местном банке нужно приехать в Сингапур и пройти личное собеседование с сотрудником банка. Например, можно подать онлайн-заявку на открытие корпоративного счёта в банке DBS (крупнейший банк Сингапура), однако после её предварительного одобрения посетить офис банка придется лично.

Осторожно нужно относиться к предложениям удаленного открытия счёта в сингапурских банках при помощи номинального директора. В 2024 году подобная практика стала нежелательной.

Само собой, наличие счёта в надёжном местном банке, таком как DBS — предпочтительнее, когда речь идёт о приёме крупных траншей инвестиций, о заключении крупных контрактов, или просто когда ваша компания много зарабатывает 😉 Но для старта вполне хватит и цифрового банка.

Можно ли подключить Stripe для приёма платежей?

Штаб-квартира Stripe по азиатскому региону находится в Сингапуре, поэтому там не просто есть поддержка всего, что необходимо, но есть ещё и много специализированных программ для стартапов.

Например, мы через акселератор Antler получили от Stripe бонус, который убирает комиссию в с платежей на сумму до 70,000 SGD (примерно 50,000 USD). Аналогичные бонусы есть от AWS, Azure и других провайдеров инфраструктуры, которые регулярно занимаются отсмотром сингапурских стартапов.

Удалось ли найти нормального партнёра для регистрации компании и сдачи отчётности?

Сам рекомендую Savvy Platform, которые работают с клиентами из СНГ и оказывают им всю необходимую поддержку.

Кроме того, есть такие сервисы, как Osome и Sleek — но там нет русскоязычной поддержки. А это может оказаться вызовом даже для знающего английский язык при обсуждении вопросов инкорпорации и налогов с использованием специальных терминов 😉

Не возникнет ли отдельных проблем у россиян, имеющих ВНЖ Казахстана?

Я как гражданин Казахстана с этой проблемой не сталкивался 😉 Поэтому решил уточнить у партнёров, которые занимаются регистрацией юрлиц.

Они ответили, что при наличии доказательств того, что россиянин проживает не в РФ (ВНЖ, договор аренды, счета за коммунальные услуги с нотариальным переводом на английский язык) — проблем возникнуть не должно. Но это стоит мониторить, потому что всё может в любой момент измениться.

Слышал, правда, что с российским паспортом сложнее открыть банковский счет. Однако среди знакомых в Сингапуре есть фаундеры из России, которые тут живут и ведут активную жизнь, не имея затруднений.

Немаловажно, что сингапурскую компанию можно использовать для легальной релокации в третьи страны — например, для получения Remote Worker Visa в ОАЭ или для получения долгосрочных виз на сотрудников представительства сингапурской компании в Казахстане.

Вопросы, комментарии?

Кстати, а кто с российским паспортом недавно открывал банковский счёт в Сингапуре — возникали ли проблемы?

Статью можно обсудить и дополнить собственным опытом в чате Fast Founder.